주식을 처음 접하게 되면, 개별종목을 한두 개 정도 투자해보다가 ETF라는 단어에 대해 듣게 된다.

뭔지 자세히는 모르겠지만 초보들한테 ETF가 편리하고 안정적이다라는 말을 듣지만, 블로그나 유튜브에 허구한 날 돌아다니는 영상들 보고 있으면 나도 저렇게 단타로 큰돈을 벌 수 있을 것 같은데 ETF의 수익률을 봐서는 내 성에 차지 않는다.

무시하고 개별 종목 투자를 계속하고, 하루에도 수십 번씩 어플을 켜서 내가 산 종목의 주가를 확인한다. 운 좋게 몇 번 수익 보고, 손실도 보고 지지부진하다가 주식을 하는데에 있어서는 포트폴리오라는 구성을 맞춰야 한다는 것을 알게 된다.

마침 저번에 수익 본 종목 담아보면서 비슷해 보이는 거 같이 담고, 아무거나 이름 들어봄직한 것도 몇 개 담아보고, 삼성전자는 우량주니 삼성전자도 몇 개 담아주고 계좌에 주식 종목이 여러 개 매수되어있는 것을 보며 뿌듯해한다.

한 종목이 갑자기 떨어지는데, 비슷하게 산 종목들이 같이 떨어진다. 알고 보니 그 종목들이 비슷한 물건을 생산하는 회사인데 그쪽 분야가 지금 문제가 있댄다. 이것저것 주워 담았던 것들은 수익이 왔다 갔다 한다. 손실이 난 건 아까워서 못 팔고, 수익이 난 건 더 올라갈 거 같아서 못 판다. 마지막으로 믿고 있던 삼성전자는 이번 분기에 큰 영업이익이 났다고 하는데 도통 올라갈 생각이 없다.

이러한 상황을 몇 번 겪다 보면 섹터와 종목의 분산의 의미를 알게 되고, 주식과 현금의 비중의 중요성을 깨닫게 된다. 그럼에야 비로소 포트폴리오를 구성할 수 있게 되고 내 분수를 알게 되면 ETF가 얼마나 유용했는지 보이기 시작한다. 굳이 먼 길을 돌아갈 필요가 있었을까. 분명 처음 주식을 시작했을 때 ETF라는 것을 들었는데. 좀 한번 제대로 찾아볼걸 그랬다.

그럼 ETF는 과연 무엇일까.

ETF는 Exchange Traded Fund라고 하는 인덱스 펀드(KOSPI, NASDAQ 등 시장지수를 따라가는 패시브 펀드)를 상장해놓은 상품을 의미한다. 일반 주식 종목과 동일하게 자유로이 사고 팔 수 있는 펀드형태이다. 지수를 그대로 추종하는 ETF도 있고 의료, 부동산, 반도체, 항공, 전기차, 금, 오일 등 특정 섹터나 테마에 집중되어있는 ETF도 있다.

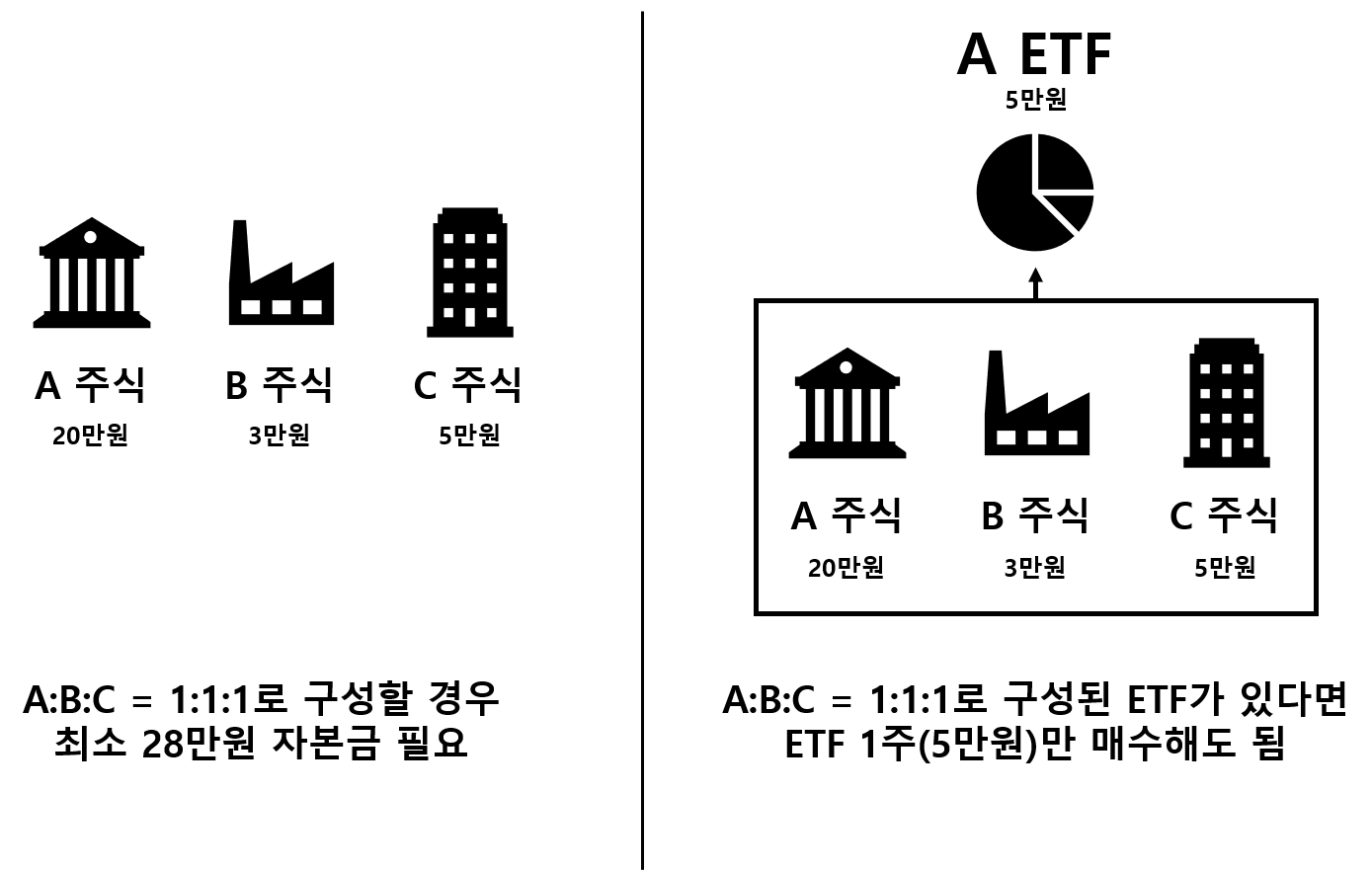

한정된 자본금으로 분산투자를 할 때 ETF는 특히 빛을 발한다. 예를 들어 한 주에 몇백 달러가 넘는 주식의 경우, 내가 자본금이 충분하지 않으면 비중 배분을 하기 힘들다. 하지만 내가 구성한 포트폴리오와 비슷한 ETF가 있다면, 그 ETF를 매수하는 것만으로도 자연스럽게 자산이 분산되어 투자되는 효과를 가져오게 된다.

하지만 단점 또한 있다. ETF는 자체적인 기준으로 리밸런싱을 하기 때문에 내가 원하는 비율대로 포트폴리오가 구성되지 않는다는 것이다. 그렇기 때문에 ETF에 어느 정도 익숙해진 투자자들은 마음에 드는 ETF의 구성종목과 비슷하게 포트폴리오를 만들되, 일부 자신의 마음에 드는 데로 변경해서 직접 투자하기도 한다.

ETF 장단점을 간단하게 정리하자면 아래와 같다.

ETF의 장점

1. 자산배분을 통한 리스크 분산

2. 특정 테마 투자 가능

3. 수수료가 적고 소액으로 투자가 가능

ETF 단점

1. 포트폴리오 조정을 개인이 할 수 없음

2. 시장 수익률을 넘어서는 수익률을 얻기 어려움

- 다만 이건 단점이라 보기에는 조금 어렵다. 주식을 하는 대부분의 사람들이 인덱스 펀드를 넘어서는 수익률을 얻지 못하기 때문이다.

'주식 > 주식의 기초' 카테고리의 다른 글

| (쉽게 풀어보기)장단기 금리 역전의 의미와 경기침체 (1) | 2022.09.09 |

|---|---|

| (돈의 흐름부터 알자) 주식의 기초 - 종합주가지수 (0) | 2020.11.22 |